渋谷のおすすめファクタリング会社

渋谷は東京を象徴するビジネスと文化の中心地の一つであり、革新的な企業が集まるエリアです。

このような活気ある地で事業を展開する企業にとって、迅速かつ柔軟な資金調達は、ビジネスチャンスを掴むために不可欠です。

ファクタリングは、売掛金を即座に現金化し、事業のスピードを落とすことなく成長を続けるための効果的な手段を提供します。

渋谷でのファクタリングは、特にスタートアップや中小企業、個人事業主にとって、資金繰りの悩みを解消し、ビジネスの可能性を拡大するための鍵となり得るのです。

おすすめの一括見積もりサイト

売上高だけでは企業は成り立ちません。

資金調達が経営の中心であり、例えば2000万円の請求書があっても2ヶ月後の支払いでは、キャッシュフローは維持できません。

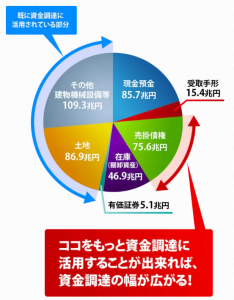

中小企業のバランスシート構成を見ると

- 現金預金:85.7兆円

- 受取手形:15.4兆円

- 売掛債権:75.6兆円

- 在庫(棚卸資産):46.9兆円

- 有価証券:5.1兆円

- 土地:86.9兆円

- その他建物機械設備等:109.3兆円

大きな割合を占める売掛債権:75.6兆円

経済産業省中小企業庁も、この売掛債権を活用した資金調達手段としてのファクタリングを推奨しています。

赤字決算・債務超過でもOK

ファクタリングは、

売掛債権(請求書・注文書)を、ファクタリング会社に買い取ってもらうことで、支払いサイトを待たずに現金化できるサービスです。

取引先からの入金後、ファクタリング会社に入金する形のメカニズムです。

≪審査のポイント≫

ファクタリングにも審査がありますが、

審査されるのは、

- 請求書の真偽

- 取引先の財務状況

になります。

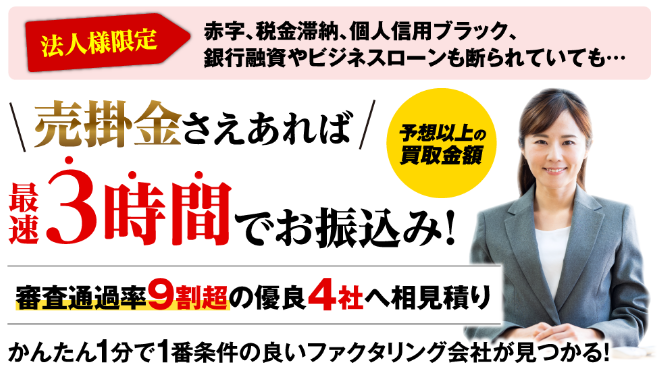

ファクタリングベスト

ファクタリング/売掛金一括査定サイト

優良ファクタリング会社最大4社に相見積もり

- 審査通過率9割超

- 優良4社への相見積もり

- 最速3時間で振込

- 赤字・債務超過・税金滞納でも可能

- 創業間もなくても可能

株式会社フューチャーリンク

札幌市中央区北2条西28丁目1-26 エストラーダ円山3F

公式サイト:https://futurelink-cvc.net/

事業資金のミカタ

わずか30秒の入力であなたの資金調達先がすぐに見つかる一括比較サイト

- 急いで資金を調達したい

- 銀行の審査が通らない

- 資金不足を知られたくない

などに対して、最高条件の資金調達先がすぐ見つかります。

- 完全無料(相談・査定):30秒申し込み

- 最も条件の良い条件で調達可能

- 幅広い法人に対応

株式会社ロベリ

〒106-0032 東京都港区六本木7-7-7 トライセブンロッポンギ8階

公式サイト:https://ro-very.com/

資金調達プロ

株式会社セレス(東証プライム 3696)グループ企業が運営するカンタン資金調達チェックサイト

- カンタン資金調達チェック:10秒カンタン無料診断

- 資金調達成功マニュアル(9,800円相当)無料でプレゼント

- カンタン無料診断(10秒)で今いくら資金調達ができるかすぐ分かる

- 100万円~3億円まで対応可能

- 最短即日・スピード資金調達

株式会社ラボル

東京都世田谷区用賀四丁目10番1号 世田谷ビジネススクエア タワー

公式サイト:https://labol.co.jp/

ファクタリング会社の選び方

ファクタリングは多くの企業にとって必要不可欠な資金調達手段となっています。

特に渋谷エリアのファクタリング会社選びは、企業の資金繰りや成長戦略に直結する重要な決定です。

【渋谷エリアのファクタリング会社の特徴】

渋谷エリアのファクタリング会社は、スタートアップやクリエイティブ業界が多い地域特性を反映して、柔軟なサービスを提供しています。

例えば、渋谷の会社は売掛先の多様性や小規模な取引にも対応し、個人事業主や中小企業でも利用しやすい条件を整えている場合が多いです。

また、渋谷のような若者やトレンドに敏感なエリアでは、オンラインでの申込みや審査のスピード感が重視される傾向にあります。

【手数料や数料の比較】

ファクタリングの手数料や数料は、提供されるサービスの質や審査の厳しさ、資金提供までのスピードによって変動します。

渋谷のファクタリング会社を選ぶ際には、これらのコストを明確にし、どのようなサービスが提供されるのかを比較することが大切です。

中には、低い手数料を前面に出すものの、隠れたコストが後から発生するケースもあるため、契約前に全ての費用を把握することが重要です。

【審査と契約のスピード】

資金調達の緊急性を考えると、審査と契約のスピードは非常に重要な要素です。

渋谷エリアでは、特に即日対応をうたうファクタリング会社も存在し、迅速なサービス提供を実現しています。

しかし、スピードだけでなく、審査の厳密さや契約後のフォローにも注意を払う必要があります。

迅速さと安全性のバランスを考え、信頼できるファクタリング会社を選ぶことが望ましいです。

【サービスの質とサポート体制】

サービスの質とは、ファクタリング会社がどれだけ顧客のニーズに応えられるかという点を指します。

資金調達手段の柔軟性、債権の種類の多様性、追加サービスの有無などがそれに含まれます。

また、質の高いサポート体制は、契約後の不明点やトラブル時の対応において、企業にとって大きな安心材料となります。

渋谷エリアでは、顧客サポートに重点を置くファクタリング会社も多く、その対応のスピードや質においても選択のポイントとなります。

ファクタリングを利用した資金調達方法

ファクタリングは企業の資金繰りにおいて重要な役割を担っており、特に売掛債権の資金化は多くの企業にとって有効な資金調達方法です。

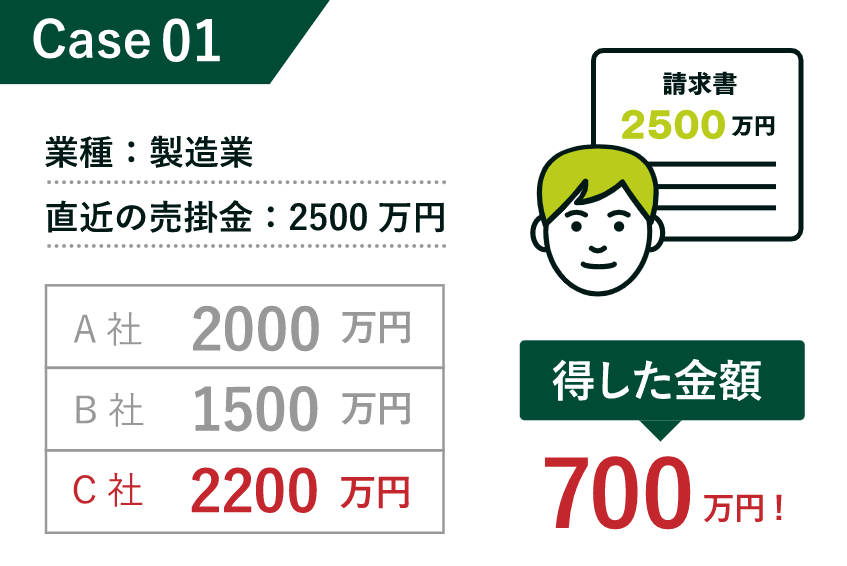

ファクタリングを活用した企業の事例

ファクタリングの具体的な事例を示すことは、企業の資金調達戦略を考える上で非常に有益です。

ファクタリングを活用した企業の事例を構築するための要点です。

日本のビジネス環境において、ファクタリングはさまざまな形で企業成長を支援しています。

これらの事例は、ファクタリングが企業にどのように利益をもたらすかを具体的に示しています。

資金調達のニーズが高まるビジネス環境において、ファクタリングは多くの企業にとって貴重な選択肢となっているのです。

ファクタリングの注意点と活用ポイント

ファクタリングは適切に活用することで企業の資金繰りを大幅に改善することができますが、その利用にはいくつかの注意点が存在します。

また、ファクタリングの種類によっても異なるポイントがありますので、それぞれの特徴を理解し適切な選択を行うことが大切です。

適切なファクタリングを活用することで、企業は資金繰りの不安を解消し、ビジネスの成長機会を拡大することが可能になるでしょう。

ファクタリングを利用した企業の体験談・口コミ

渋谷には多くの企業が存在しますが、実際にファクタリングを利用した企業の口コミや体験談が気になると思います。

ファクタリングがなければ倒産してました。

銀行から融資を断られた時は「終わった…」と思いました。

しかし、ファクタリングという資金調達を知り、審査から2日後に無事にアッサリ資金調達できたのには驚きました。

資金繰りで胃が痛い思いをしている経営者なら知っておくべき資金調達手段だと思います。

よくある質問

一般的には売掛金を持っていることが条件ですが、ファクタリング会社によって異なります。

手数料はファクタリング会社や債権の金額、リスクによって異なります。

会社によっては即日での資金提供を行っている場合もあります。

ほとんどの業種で利用可能ですが、業種に特化したファクタリングサービスを提供している会社もあります。

個人事業主もOKな会社、NGな会社、各々、ファクタリング会社によって違います。

事業の規模や業種によって条件が異なることがあります。

ファクタリングは売掛金を売却して資金を調達する方法で、通常は担保や保証人が不要です。

銀行融資は信用に基づく融資で、担保や保証人が必要になることが多いです。

債権の譲渡を公的に証明し、二重譲渡を防ぐためには必要になることがあります。

売掛金の回収ができなかった場合に、売り手が返済義務を負わないファクタリングの一形態です。

売掛先の信用度、売掛金の品質、取引先の財務状況などが審査に影響します。

契約内容によりますが、解除条項や違約金が設定されていることが一般的です。

ファクタリング 渋谷:まとめ

渋谷でファクタリングを利用することは、多くの企業にとって資金調達の新しい地平を開くことを意味します。

迅速な審査と資金提供により、売掛金を効率的に現金化し、企業の流動性を高めることができます。

適切なファクタリング会社の選定から、必要書類の準備、担保や保証人なしでの資金調達に至るまで、ファクタリングは渋谷のダイナミックなビジネス環境において、企業が一つの大きなステップを踏み出すためのサポートを提供します。

あなたのビジネスに最適な資金調達手段を見つけるための基礎を紹介しました。

参考サイト

ファクタリングベスト

区の中小企業事業資金融資あっせん制度(渋谷区)

過去の取引履歴を通帳のコピーで確認されます。